Publicações

Boletim Tributário

Confira o nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária

Temos o prazer de apresentar nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária.

Confira abaixo os destaques da quinzena!

NOVIDADES LEGISLATIVAS

CÂMARA APROVA IMPOSTO DE RENDA MÍNIMO E TRIBUTARÁ DIVIDENDOS PARA COMPENSAR ISENÇÃO DO IRPF ATÉ R$ 5 MIL

Nessa quarta-feira, dia 01/10/2025, a Câmara dos Deputados aprovou o Projeto de Lei (PL) nº 1.087/2025, que amplia para R$ 5 mil a faixa de isenção do Imposto de Renda de Pessoas Físicas (IRPF) e, como medida compensatória, cria o Imposto de Renda da Pessoa Física Mínimo (IRPFM) para contribuintes com rendimentos anuais iguais ou superiores a R$ 600 mil. Além disso, o PL também propõe a isenção parcial àqueles que possuem rendimentos entre R$ 5 mil e R$ 7.350,00 mensais.

O texto aprovado prevê a tributação dos rendimentos que superem R$ 600 mil ao ano – nesses incluídos os dividendos, anteriormente, isentos – com alíquotas que variam de 1% a 10%, sendo a alíquota máxima reservada a rendimentos que superem R$ 1,2 milhão por ano. No PL, propõe-se a preservação do lucro apurado, antes de 2026, sem a tributação, porém, em sociedades limitadas, a deliberação para distribuição de dividendos deve ocorrer até 31/12/2025 e o pagamento até 2028, enquanto para sociedades anônimas, tanto a deliberação quanto o pagamento devem ocorrer até 31/12/2025.

No texto, que agora segue para votação no Senado Federal, há ainda a possiblidade de restituição do imposto aos contribuintes, cujo IRPFM somado à alíquota efetiva do IRPJ superar 40%.

SENADO FEDERAL APROVA PLP Nº 108, QUE REGULAMENTA A SEGUNDA PARTE DA REFORMA TRIBUTÁRIA

O Senado Federal aprovou o Projeto de Lei Complementar (PLP) nº 108, que regulamenta a segunda parte da reforma tributária sobre o consumo realizada pela Emenda Constitucional nº 132/2023. Com o texto aprovado, foram estabelecidas as regras de governança, fiscalização e contencioso do novo sistema tributário gerado a partir da criação do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS).

Dentre as principais novidade trazidas pelo texto aprovado no Senado estão aalteração do critério de atualização do cálculo de alíquota de referência do IBS, que usarão dados de 2024 a 2026 e não mais de 2012 a 2021; bem com a criação do Câmara Nacional de Integração do Contencioso Administrativo do IBS e da CBS, que terá a função de uniformizar as teses sobre os novos tributos.

CNJ APRESENTA ANTEPROJETO DE PEC PARA CRIAÇÃO DE JURISDIÇÃO MISTA DIGITAL SOBRE CBS E IBS

O Conselho Nacional de Justiça (CNJ) apresentou anteprojeto de proposta de Emenda Constitucional que cria uma jurisdição mista digital, integrada por juízes federais e estaduais em número paritário, para processar e julgar exclusivamente as disputas relacionadas à Contribuição sobre Bens e Serviços (CBS) e ao Imposto sobre Bens e Serviços (IBS), instituídos pela reforma tributária.

De acordo com o anteprojeto, a nova estrutura funcionaria de forma integralmente digital, com distribuição nacional dos processos por sorteio e aplicação de regra de prevenção, concentrando no mesmo magistrado todas as ações relativas à mesma operação. Em segunda instância, as causas seriam analisadas por turmas mistas, compostas por desembargadores dos Tribunais de Justiça e dos Tribunais Regionais Federais, atuando como instâncias uniformizadoras. A proposta surge diante da preocupação de que, mantidas as regras atuais de competência, uma mesma operação possa gerar decisões divergentes, quanto à sua tributação, na Justiça Federal e na Justiça Estadual, o que aumentaria a insegurança jurídica. O objetivo central é evitar a sobreposição de jurisdições e reduzir litigiosidade após a implementação dos novos tributos.

NOVA TRANSAÇÃO DA PGFN E RFB CONTEMPLA CRÉDITOS JUDICIALIZADOS A PARTIR DE R$ 25 MILHÕES

A Procuradoria-Geral da Fazenda Nacional (PGFN) e a Receita Federal do Brasil (RFB) publicaram, em 30/09/2025, a Portaria Conjunta PGFN/RFB nº 19/2025, que regulamenta a transação de créditos judicializados superiores a R$ 25.000.000,00 (vinte e cinco milhões de reais), desde que integralmente garantidos ou com exigibilidade suspensa por decisão judicial.

Os descontos poderão chegar a até 65% do crédito tributário, com parcelamento em até 120 prestações mensais. A Portaria prevê que, caso haja depósito judicial vinculado aos créditos em discussão, esses valores serão convertidos em renda da União e abatidos no acordo firmado. Além disso, estabelece a possibilidade de utilização de precatórios federais ou de créditos líquidos e certos. O prazo de adesão vai até 29/12/2025.

RECEITA FEDERAL OFERECE AUTORREGULARIZAÇÃO PARA EMPRESAS COM PENDÊNCIAS NA TRIBUTAÇÃO DO PIS E COFINS

A Receita Federal do Brasil (RFB) iniciou uma nova etapa da ação de conformidade voltada à autorregularização de divergências na apuração do PIS e da COFINS. A RFB havia identificado inconsistências a partir da comparação entre os dados da EFD-Contribuições e da DCTF. Desde 30 de setembro de 2025, os contribuintes vêm recebendo Avisos de Autorregularização, enviados pelos Correios e pela Caixa Postal do e-CAC, com orientações para ajuste espontâneo. O prazo para regularização termina em 28 de novembro de 2025. Após essa data, a ausência de correção poderá resultar em autos de infração, com aplicação de multa de ofício e juros. Detalhes e instruções estão disponíveis na plataforma Malha Fiscal Digital (MFD), onde a Receita reforça sua política de incentivo ao cumprimento voluntário das obrigações, visando reduzir custos e prevenir litígios.

TRIBUNAIS SUPERIORES

STF AFASTA COBRANÇA DE ITCMD SOBRE DOAÇÃO OU HERANÇA NO EXTERIOR

A 1ª Turma do Supremo Tribunal Federal (STF) decidiu que o Estado de São Paulo não pode exigir ITCMD sobre doações feitas por doadores residentes no exterior, mesmo após a entrada em vigor da Emenda Constitucional (EC) nº 132/2023. Na ocasião, a Corte confirmou decisão da ministra Cármen Lúcia no Recurso Extraordinário nº 1.553.620/SP, destacando que não há norma federal ou estadual que autorize a cobrança. Isso porque, o artigo 4º da Lei Estadual nº 10.705/2000 já havia sido declarado inconstitucional pelo próprio STF na Ação Direta de Inconstitucionalidade (ADI) nº 6.830/SP e no julgamento do Leading case do Tema nº 825 da Repercussão Geral, realizados muito antes da entrada em vigor da EC 132/2023.

Assim, permanece vedada a exigência do ITCMD em doações provenientes do exterior, devendo os Estados e contribuintes se orientar pelo entendimento consolidado do STF.

STF VALIDA NORMA DO CNJ QUE DETERMINOU EXTINÇÃO DE EXECUÇÕES FISCAIS DE PEQUENO VALOR (RESOLUÇÃO Nº 547)

No julgamento do Tema 1.428 das Repercussões Gerais, o Supremo Tribunal Federal (STF) validou a Resolução n° 547/2024 do Conselho Nacional de Justiça (CNJ), que autorizou a extinção de execuções fiscais de pequeno valor, cujo débito exequendo fosse inferior a R$ 10 mil no momento do ajuizamento e o processo estivesse sem movimentação processual útil há mais de 1 ano.

O relator, ministro Luís Roberto Barroso, reafirmou a competência do CNJ para “regulamentar questões afetas ao aprimoramento da gestão judiciária”, bem como relembrou que em decorrência do Tema 1.184/RG e da Resolução CNJ nº 547/2024, mais de 13 milhões de execuções fiscais foram extintas, de 10/2023 a 07/2025. Em que pese as alegações dos Municípios sobre a queda na arrecadação, a extinção das execuções fiscais nesse caso não impossibilita que sejam realizadas cobranças por meios extrajudiciais.

A decisão reafirma a jurisprudência fixada no Tema 1.184, em que se assentou que “as providências da Resolução CNJ nº 547/2024 não usurpam nem interferem na competência tributária dos entes federativos e devem ser observadas para o processamento e a extinção de execuções fiscais com base no princípio constitucional da eficiência”.

STF JULGARÁ SE INCIDE ITBI NA INTEGRALIZAÇÃO DE CAPITAL SOCIAL DE EMPRESAS COM ATIVIDADE IMOBILIÁRIA PREPONDERANTE

O Supremo Tribunal Federal (STF) incluiu, na pauta de julgamento virtual de 3 a 10 de outubro de 2025, o Tema de Repercussão Geral nº 1348, relativo ao alcance da imunidade do Imposto de Transmissão de Bens Imóveis (ITBI), prevista no inciso I do § 2º do art. 156 da Constituição Federal, quanto à transferência de bens ou direitos realizada para fins de integralização de capital social, especialmente quando a atividade preponderante da empresa consiste na compra e venda ou locação de bens imóveis.

Um dia antes, em 23/09/2025, a Procuradoria Geral da República (PGR) manifestou-se nos autos pela aplicação da imunidade incondicionada do ITBI, por meio de Parecer segundo o qual a restrição relativa à atividade imobiliária só se aplica a operações de fusão, cisão ou incorporação (segunda parte do art. 156, §2º, I, da CF), não alcançando a transferência de imóveis para composição de capital (primeira parte do art. 156, §2º, I, da CF).

STJ AFASTA DOIS MODELOS SIMULTÂNEOS DE BASE DE CÁLCULO PARA ICMS

Em recente decisão unânime, a 1ª Turma do Superior Tribunal de Justiça (STJ) vedou a adoção simultânea, pelos Estados, de dois modelos distintos de base de cálculo para apuração do ICMS na sistemática da substituição tributária. O julgamento foi realizado no Recurso Especial nº 2139696/SP, interposto pela Ambev contra o Estado de São Paulo.

Na ocasião, a Corte reafirmou que não se pode combinar as formas presumida e efetiva de base de cálculo, tendo em vista que essa conduta ultrapassa os limites da Lei Complementar nº 87/1996 (Lei Kandir), que não autoriza a exigência do tributo nesses moldes. Dessa forma, considerando a violação da previsibilidade, definiu-se que cada estado deve optar por um único método para a cobrança do ICMS, o que pode gerar reflexos na arrecadação dos estados que adotavam interpretação híbrida de cobrança.

ENTENDIMENTO DO FISCO

RFB: CRÉDITO PRESUMIDO DE ICMS EM SANTA CATARINA É SUBVENÇÃO PARA CUSTEIO E DEVE COMPOR IRPJ E CSLL

Por meio da Solução de Consulta (SC) COSIT nº 175/2025, a Receita Federal do Brasil (RFB) entendeu que crédito presumido de ICMS concedido pelo Estado de Santa Catarina é subvenção para custeio e deve compor a bases de cálculo do IRPJ e da CSLL, nos termos da Lei nº 14.789/2023, que revogou a possibilidade de exclusão das subvenções das bases de cálculo dos referidos tributos e instituiu a possibilidade de apuração de crédito fiscal para subvenções de investimento.

No caso, a Consulente possui decisão judicial transitada em julgada que permite a exclusão do crédito presumido de ICMS das bases de cálculo do IRPJ e da CSLL independentemente do enquadramento como subvenção para custeio ou investimento, sem restrições que eram previstas no art. 30 da Lei nº 12.973/2014, que foi revogado pela MP nº 1.185/2023 convertida na Lei nº 14.789/2023. Quanto ao ponto, a RFB concluiu que não é objeto da consulta tributária analisar o alcance da decisão judicial ante as alterações legislativas sobre o tema.

JURISPRUDÊNCIA DO CARF

CARF PERMITE TRIBUTAÇÃO DE CONTROLADA NO EXTERIOR

A 1ª Turma da Câmara Superior do Conselho Administrativo de Recursos Fiscais (CARF) decidiu, por maioria, permitir a tributação dos lucros de controladas situadas em países que possuem tratado para evitar a bitributação com o Brasil. A questão está pendente de definição no Supremo Tribunal Federal (STF), no Recurso Extraordinário (RE) nº 870.214.

No caso concreto julgado pelo CARF (processo nº 16561.720116/2017-08), o contribuinte sustentou a impossibilidade da tributação dos lucros apurados pela sua controlada Marsh Argentina SRL no ano de 2012, com fundamento no artigo 7º da Convenção Brasil-Argentina, celebrada para evitar a dupla tributação da renda. Assim, defendeu que o tratado internacional deveria prevalecer sobre a legislação interna então vigente, em especial o artigo 74 da Medida Provisória (MP) nº 2.158-35/2001, que previa a tributação de lucros no exterior.

Boletim Tributário

Confira o nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária

Temos o prazer de apresentar nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária.

Confira abaixo os destaques da quinzena!

NOVIDADES LEGISLATIVAS

PROJETO DE LEI COMPLEMENTAR 125/2022: CONCEITO DE DEVEDOR CONTUMAZ E EVOLUÇÃO LEGISLATIVA

O Senado aprovou, em 2 de setembro de 2025, e remeteu à Câmara dos Deputados, em 9 de setembro, o substitutivo do projeto de Lei Complementar nº 125/2022, que institui o Código de Defesa do Contribuinte e define os contornos do conceito de devedor contumaz.

A expectativa é que a aprovação do projeto inaugure uma nova fase do compliance tributário. Além de prever normas gerais sobre os direitos, garantias, deveres e procedimentos aplicáveis à relação jurídica do contribuinte com a Fazenda Pública da União, dos Estados, do Distrito Federal e dos Municípios, o texto submetido à Câmara prevê regras e punições mais rígidas para tratamento dos contribuintes que se enquadrem no conceito de devedor contumaz. Também cria três novos programas de conformidade: o Programa de Conformidade Cooperativa Fiscal (Confia), o Programa de Estímulo à Conformidade Tributária (Sintonia), e o Programa Brasileiro de Operador Econômico Autorizado (Programa OEA), além de introduzir o instituto dos Selos de Conformidade, que outorgarão benefícios aos contribuintes em razão de sua boa conduta.

TARIFAÇO: PRORROGAÇÃO DO VENCIMENTO DO SIMPLES NACIONAL

Em 01/09/2025, foi publicada a Resolução CGSN n° 180/2025, pelo Comitê Gestor do Simples Nacional, que prorroga os prazos de recolhimento de tributos para microempresas e empresas de pequeno porte exportadoras optantes pelo Simples Nacional, afetadas por medidas unilaterais dos Estados Unidos. Os tributos devidos em setembro e outubro de 2025 passam a vencer em 21/11 e 22/12, respectivamente. A medida também alcança parcelas de parcelamentos com a Receita Federal e a Procuradoria Geral da Fazenda Nacional (PGFN). Não há previsão de restituição ou compensação de valores já pagos. A norma vale para empresas com ao menos 5% do faturamento bruto oriundo de exportações para os EUA entre 07/2024 e 06/2025, assim como para empresas que fornecem mercadorias a exportadoras para exportação por conta e ordem.

PGE/SP - EDITAL DE TRANSAÇÃO POR ADESÃO Nº 01/2025/SP

A Procuradoria Geral do Estado de São Paulo (PGE), por meio do Edital PGE/Transação nº 01/2025, instituiu programa de transação por adesão, destinado à regularização de créditos de ICMS, ITCMD, IPVA e multas PROCON inscritos em dívida ativa, nos termos da Lei 17.843/2023, permitindo ao contribuinte optar pelo parcelamento dos débitos em até 120 meses, com possibilidade de utilização de créditos acumulados de ICMS e precatórios para abatimento do valor devido. Para aplicação dos descontos de 60% ou 75% nos juros, nas multas e nos honorários advocatícios, necessário observar o grau de recuperabilidade dos créditos. No caso de parcelamento de débitos recuperáveis será exigida a apresentação de garantia, no prazo de 90 dias, caso o parcelamento supere 84 parcelas. As garantias já constituídas nos autos judiciais serão mantidas. É vedada a transação relativa a créditos (i) não inscritos, (ii) de adicional do ICMS destinado ao FECOEP, (iii) que estejam integralmente garantidos em ação judicial com decisão de mérito transitada em julgada em favor do Estado de São Paulo, e (iv) de contribuintes com transação rescindida nos últimos 2 anos. A adesão deverá ser realizada eletronicamente, no período de 08/09/2025 a 27/02/2026, pelo site da PGE/SP, mediante aceite do termo eletrônico e pagamento da parcela única ou da primeira parcela, sendo que a celebração da transação implica confissão irrevogável e irretratável dos débitos, suspensão das execuções fiscais correspondentes. Para débitos não citados no edital, há possibilidade de apresentar proposta de transação individual, que será analisada pela Procuradoria.

PGFN E RFB PUBLICAM NOVOS EDITAIS DE TRANSAÇÃO PARA DÉBITOS EM CONTENCIOSO TRIBUTÁRIO

A Procuradoria-Geral da Fazenda Nacional (PGFN) e a Receita Federal do Brasil (RFB) publicaram, em 01/09/2025, novos editais de transação para débitos em contencioso tributário de relevante e disseminada controvérsia jurídica, cujo prazo de adesão é até 29/12/2025.

Cada Edital é destinado a débitos e matérias em contencioso, conforme detalhado abaixo:

Edital nº 58/2025:

· Incidência de PIS e Cofins sobre valores referentes a bonificações e a descontos condicionados obtidos pelo comércio varejista em geral das indústrias e de outros fornecedores.

Edital nº 59/2025:

· Incidência de IRPF, de contribuição previdenciária e de contribuições destinada a terceiros, sobre valores:

i. auferidos em planos de opção de compra de ações (stock options) oferecidos por empresas a seus empregados e diretores;

ii. pagos a título de participação nos lucros e resultados da empresa - PLR; e

iii. pagos por empregadores para programas de previdência privada complementar.

Em todos os Editais, é permitida a inclusão das multas relacionadas às controvérsias mencionadas acima, inclusive as multas qualificadas.

As condições, os descontos e as formas de pagamento permanecem as mesmas dos Editais anteriores, conforme já divulgado em nosso site (clique aqui)

TRIBUNAIS SUPERIORES

TEMA DE REPERCUSSÃO GERAL Nº 487: CONTINUAÇÃO DO JULGAMENTO SOBRE A LIMITAÇÃO DAS MULTAS ISOLADAS

Em sessão virtual realizada entre 5 e 12 de setembro de 2025, o Supremo Tribunal Federal (STF) deu continuidade ao julgamento do Tema de Repercussão Geral nº 487, iniciado em 2022, relativo à constitucionalidade dos percentuais e bases de cálculo das multas isoladas aplicadas pelo descumprimento de obrigações acessórias, ainda que inexista tributo devido. O julgamento foi novamente suspenso por pedido de vista do Ministro Flávio Dino, apresentado quando a maioria parcial pela tese mais gravosa se encontrava em 3 votos a 2.

A controvérsia foi afetada para julgamento em caso de autuação promovida pelo Estado de Rondônia contra a Eletronorte, exigindo multa isolada, calculada sobre o valor da operação, no percentual de 40%, reduzido judicialmente para 5%, com diminuição da penalidade de aproximadamente R$ 165 milhões para R$ 22,2 milhões, que ainda assim foi considerada excessiva e desproporcional, à luz dos princípios da vedação ao confisco, da proporcionalidade e da razoabilidade.

A proposta do relator, Ministro Luís Roberto Barroso, acompanhada pelo Ministro Edson Fachin, é no sentido da fixação de limite para a multa isolada em 20% do tributo ou crédito correlato.

Já os Ministros Cristiano Zanin, Dias Toffoli e Alexandre de Moraes votaram pela proposta mais gravosa, admitindo, em síntese, que as multas isoladas alcancem os percentuais de 60% do tributo ou crédito correlato e de até 100% em casos agravados; alternativamente, quando inexistente tributo ou crédito correlato devido, admitem que estejam limitadas a 20% do valor da operação/prestação ou a 30% em casos agravados. Há proposta de modulação de efeitos da decisão, a partir da publicação da ata de julgamento, ressalvadas ações judiciais e processos administrativos pendentes de conclusão e fatos geradores ocorridos até referida data em relação aos quais não tenha havido pagamento da multa objeto da tese firmada.

STOCK OPTION PLAN E A NOVA CONTROVÉRSIA DO STJ SOBRE CONTRIBUIÇÃO PREVIDENCIÁRIA (CONTROVÉRSIA 741)

A 1ª Seção do Superior Tribunal de Justiça (STJ) decidiu, nesse mês, suspender todos os processos que tramitam atualmente a respeito da incidência de contribuição previdenciária sobre operações de stock option plan, até que a matéria seja julgada sob o rito dos recursos repetitivos.

Diante disso, o STJ deve fixar tese vinculante para definir se essas operações têm natureza remuneratória e devem ser sujeitas ao recolhimento de contribuições previdenciárias, ou se essas são ações com caráter meramente mercantil, não havendo a referida incidência.

JURISPRUDÊNCIA DO CARF

CARF APROVA 21 NOVAS SÚMULAS

Entre agosto e setembro de 2025, o CARF aprovou 21 novas súmulas com efeito vinculante, alterando significativamente o cenário do contencioso tributário. Embora algumas decisões tenham sido favoráveis aos contribuintes, como a isenção de IR no resgate de previdência por moléstia grave e a exclusão da contribuição previdenciária nos 15 dias iniciais de afastamento, a maioria consolidou posições pró-fisco, reforçando formalismos e restringindo créditos.

No campo do IRPF, destacam-se as súmulas que endurecem a aplicação do art. 42 da Lei nº 9.430/1996, invertendo o ônus da prova e exigindo documentação detalhada sobre depósitos bancários. Para pessoas físicas e profissionais liberais, isso representa maior risco de autuações.

Em PIS/COFINS, as restrições foram expressivas: vedação de créditos para o comércio, exclusão de despesas portuárias e frete em produtos monofásicos, além da exigência de retificação de obrigações acessórias para créditos extemporâneos. Tais medidas elevam custos de compliance e tributários, sobretudo para varejo, atacado, exportadores e indústrias eletrointensivas.

No IPI, o CARF ampliou a base de incidência e restringiu créditos presumidos na exportação, impactando setores industriais e exportadores.

O balanço mostra um reforço da arrecadação em detrimento da não cumulatividade e da simplificação, o que tende a reduzir litígios administrativos, mas estimular a judicialização. Empresas e pessoas físicas devem reavaliar práticas, fortalecer controles documentais e adotar estratégias preventivas para mitigar riscos.

Boletim Tributário

Confira o nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária

Temos o prazer de apresentar nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária.

Confira abaixo os destaques da quinzena!

NOVIDADES LEGISLATIVAS

REGULAMENTAÇÃO DA MP Nº 1.309/2025 PARA MITIGAÇÃO DOS EFEITOS DO TARIFAÇO: PORTARIA MF Nº 1.862/2025

A Portaria MF nº 1.862/2025, publicada em atendimento ao Plano Brasil Soberano, previsto na Medida Provisória (MP) nº 1.309/2025, prevê prioridade na análise do processo de restituição e ressarcimento de créditos tributários federais, transmitidos por meio de PER/DCOMP, antes da data de publicação da portaria, bem como daqueles que vierem a ser transmitidas nos seis meses subsequentes.

Ademais, foi estabelecido o diferimento do prazo de vencimento de tributos federais e prestações de parcelamento ou transações tributárias com a União, da seguinte forma:

· Com vencimento em agosto de 2025, para o último dia de outubro de 2025.

· Com vencimento em setembro de 2025, para o último dia útil de novembro de 2025.

A Portaria aplica-se à pessoa jurídica exportadora que, entre julho de 2024 e junho de 2025 tenha, no mínimo 5% do faturamento total resultante da exportação de produtos afetados pelas tarifas adicionais impostas pelos Estados Unidos da América (EUA).

PGFN e RFB PUBLICAM NOVOS EDITAIS DE TRANSAÇÕES DESTINADOS AO CONTENCIOSO TRIBUTÁRIO DE RELEVANTE E DISSEMINADA CONTROVÉRSIA JURÍDICA E OS PROCEDIMENTOS PARA A AUTORREGULARIZAÇÃO DE DÉBITOS – PRAZO DE ADESÃO: 15/08/2025 a 28/11/2025

A Procuradoria-Geral da Fazenda Nacional (PGFN) e a Receita Federal do Brasil (RFB) publicaram os Editais nº 52, 53 e 54/2025, que tratam de transações envolvendo o contencioso tributário de relevante e disseminada controvérsia jurídica. Na sequência, a RFB editou a Portaria nº 568/2025, que dispõe sobre o procedimento de autorregularização relativo a créditos tributários em contencioso.

Cada Edital é destinado para débitos e matérias em contencioso, conforme detalhado abaixo:

Edital nº 52/2025:

· Irretroatividade do conceito de "praça" para aplicação do Valor Tributável Mínimo - VTM nas operações entre interdependentes, para fins de incidência do Imposto sobre Produtos Industrializados (IPI).

Edital nº 53/2025:

· Critérios de apuração do preço de transferência pelo método Preço de Revenda menos Lucro (PRL).

Edital nº 54/2025:

· Incidência de Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público - Contribuição para o PIS/Pasep e de Contribuição para o Financiamento da Seguridade Social - Cofins sobre os valores decorrentes da venda de ações recebidas na desmutualização da Bolsa de Valores de São Paulo - Bovespa e da Bolsa de Mercadorias & Futuro - BM&F; e

· Incidência de Imposto sobre a Renda da Pessoa Jurídica - IRPJ e de Contribuição Social sobre o Lucro Líquido - CSLL sobre o ganho de capital decorrente do processo de desmutualização da Bovespa.

Em todos os Editais, é permitida a inclusão das multas relacionadas às controvérsias mencionadas acima, inclusive as multas qualificadas.

Confira as condições, os descontos e os pagamentos - que são os mesmos para todos os Editais - clicando aqui.

É importante destacar que o pagamento da entrada e o parcelamento do saldo devedor ocorrerão após a aplicação dos descontos e, quando o caso, após a utilização do prejuízo fiscal e da base de cálculo negativa da CSLL, bem como após a conversão de eventual depósito existente em renda da União.

Adesão Autorregularização RFB

No dia 18/08/2025, a RFB disciplinou os procedimentos para a Autorregularização destinada à regularização de créditos por meio das transações no contencioso tributário de relevante e disseminada controvérsia jurídica, previstas nos editais acima.

Atendidos os critérios estabelecidos na Portaria RFB nº 568/2025 — quais sejam: regularidade cadastral, histórico de regularidade fiscal e consistência das informações prestadas nas declarações e escriturações — a RFB constituirá o crédito tributário passível de autorregularização em até trinta dias contados do protocolo do requerimento, sem a aplicação de multa de ofício ou de mora.

Na prática, o contribuinte antecipa-se à Receita, confessa espontaneamente os tributos devidos previstos em edital e tem o débito constituído sem multa, podendo então aderir aos editais vigentes.

Nossa equipe fica à disposição dos clientes e interessados para dirimir dúvidas sobre o tema, realizar simulações e adotar os procedimentos necessários à formalização das adesões às transações.

PGFN: CRONOGRAMA DE NOVOS EDITAIS DE TRANSAÇÕES PARA O 2° SEMESTRE DE 2025

Segundo informação publicada no site do Governo Federal, há previsão de que a Procuradoria-Geral da Fazenda Nacional publique novos editais específicos para teses jurídicas de relevante e disseminada controvérsia, referentes à:

· incidência de contribuições previdenciárias sobre valores pagos a título de participação nos lucros e resultados - PLR da empresa; e

· incidência de PIS/Cofins não-cumulativos sobre descontos e bonificações condicionais recebidos por redes varejistas de fornecedores.

Além disso, a PGFN deverá prorrogar os prazos de adesão aos Editais PGDAU nº 11/2025 e nº 03/2025, que tratam de transações por adesão conforme a capacidade de pagamento e de pequeno valor. O prazo, originalmente previsto para encerrar em 30/09/2025, será estendido até 30/01/2026.

ADICIONAL DA CSLL IMPLEMENTADO PELO BRASIL É RECONHECIDO COMO TRIBUTO COMPLEMENTAR MÍNIMO DOMÉSTICO QUALIFICADO (QDMTT) E SAFE HARBOUR PELA OCDE

A Organização para a Cooperação e Desenvolvimento Econômico (OCDE) reconheceu o Adicional da Contribuição Social sobre o Lucro Líquido (CSLL) como um Tributo Complementar Mínimo Doméstico Qualificado (QDMTT) e como um QDMTT Safe Harbour, no âmbito das regras do Imposto Mínimo Global (Pilar Dois).

A medida valida internacionalmente o adicional da CSLL, como tributo doméstico, que atende aos requisitos do Inclusive Framework OCDE/20, para compor a tributação mínima global de 15% de grupos multinacionais. O reconhecimento é positivo, assegurando que a receita decorrente dessa tributação complementar permaneça no Brasil, além de representar menor custo de conformidade e segurança jurídica com os cálculos realizados no Brasil, que serão aceitos pelos demais participantes do Pilar Dois.

TRIBUNAIS SUPERIORES

STF MANTÉM MODULAÇÃO DE EFEITOS SOBRE O TERÇO CONSTITUCIONAL DE FÉRIAS: CONTRIBUIÇÕES PREVIDENCIÁRIAS DEVIDAS A PARTIR DE 15/09/2020

O Supremo Tribunal Federal (STF) confirmou a modulação de efeitos da limitação da cobrança da contribuição previdenciária sobre o terço constitucional de férias apenas em relação aos valores devidos a partir de 15/09/2020, data em que foi publicada a ata do julgamento do Tema 985, que tem como leading case o RE 1.072.485. Com isso, os valores recolhidos anteriormente que não tiverem sido objeto de impugnação judicial até essa data não poderão ser devolvidos.

A questão voltou a ser julgada em razão da oposição de embargos de declaração da Fazenda Pública em face do acórdão que havia deferido a modulação. No entanto, a Suprema Corte decidiu pela manutenção da decisão.

STF DECLARA CONSTITUCIONAL A RESTRIÇÃO DO DIREITO À MANUTENÇÃO E UTILIZAÇÃO DE CRÉDITOS DO IPI AO ESTABELECIMENTO INDUSTRIAL REMETENTE NAS OPERAÇÕES DE AQUISIÇÃO DE INSUMOS SUJEITOS AO REGIME DE SUSPENSÃO DO IMPOSTO

O Supremo Tribunal Federal (STF), no julgamento da Ação Direta de Inconstitucionalidade (ADI) 7135, realizado em 18/08/2025, decidiu pela constitucionalidade do § 5º do art. 29 da Lei nº 10.637/2002, que restringe o direito ao crédito do Imposto sobre Produtos Industrializados (IPI) exclusivamente ao estabelecimento industrial fabricante (remetente) de matérias-primas, produtos intermediários e materiais de embalagem (insumos) vendidos com suspensão do imposto. Com isso, fica definitivamente afastada a pretensão das empresas adquirentes de tais insumos de aproveitar créditos de IPI nessas operações.

A decisão foi fundamentada no voto do relator, Ministro Gilmar Mendes, que reiterou o entendimento de que o princípio da não-cumulatividade pressupõe o efetivo recolhimento do tributo na etapa anterior para a geração de crédito. Como na suspensão não há pagamento do imposto, inexiste valor a ser creditado pelo adquirente. O STF reforçou, ainda, que a limitação do benefício fiscal à etapa inicial da cadeia produtiva constitui uma escolha política legítima do legislador, não cabendo ao Poder Judiciário atuar para estender o alcance do incentivo. A decisão consolida o cenário de custos para as indústrias adquirentes e reforça a necessidade de rigoroso compliance na documentação e apuração fiscal do IPI.

STF DECIDIRÁ, EM REPERCUSSÃO GERAL (TEMA 1415), SOBRE A INCIDÊNCIA DA CONTRIBUIÇÃO PREVIDENCIÁRIA SOBRE DESCONTOS DE VALE TRANSPORTE E AUXÍLIO ALIMENTAÇÃO

O Supremo Tribunal Federal (“STF”) julgará se é constitucional a incidência das contribuições previdenciárias sobre os valores descontados dos empregados para custear vale-transporte e auxílio alimentação. O plenário da Corte, ao apreciar o Recurso Extraordinário com Agravo (ARE) nº 1.370.843, afetou a matéria para julgamento pelo rito das repercussões gerais, atribuindo o Tema nº 1415 à controvérsia.

Em síntese, o STF analisará a amplitude do conceito constitucional de "rendimentos do trabalho", previsto no artigo 195, inciso I, alínea "a", da Constituição Federal, como fundamento de validade para incidência da cota patronal das contribuições previdenciárias sobre tais descontos operados nos contracheques dos empregados.

STJ DECIDIRÁ TRÊS NOVOS TEMAS REPETITIVOS: ICMS-DIFAL E DESTINO A CONSUMIDOR FINAL (TEMA 1369), ITCMD E ARBITRAMENTO (TEMA 1371), PIS/COFINS SOBRE ICMS-DIFAL (TEMA 1372)

Em agosto de 2025, o Superior Tribunal de Justiça (STJ) afetou três temas que serão decididos na sistemática de recursos repetitivos, todos de grande impacto tributário. O Tema 1369 discutirá se a Lei Complementar 87/1996 (Lei Kandir) já disciplinava de forma suficiente a cobrança do ICMS-Difal em operações interestaduais destinadas a consumidor final contribuinte, antes da entrada em vigor da Lei Complementar 190/2022. Já o Tema 1371 tratará da validade do arbitramento da base de cálculo do ITCMD, com a definição se essa prerrogativa decorre diretamente do Código Tributário Nacional (CTN) (art. 148) ou se depende de normas estaduais específicas. Por fim, o Tema 1372 analisará se o ICMS-Difal deve integrar a base de cálculo das contribuições ao PIS e à Cofins, em linha com a discussão sobre a exclusão do ICMS já apreciada pelo STF. Em todos os casos, os ministros determinaram a suspensão dos processos em andamento até decisão definitiva.

JURISPRUDÊNCIA DO CARF

CARF CANCELA COBRANÇA DE IPI POR ENTENDER QUE O CONCEITO DE PRAÇA TRAZIDO PELA LEI Nº 14.395/22 PODE SER APLICADO RETROATIVAMENTE

Ao julgar os processos nº 16682.722461/2015-30 e 16682.722760/2016-55, que envolvem empresas do grupo L´Oréal, o Conselho Administrativo de Recursos Fiscais (CARF) decidiu, por maioria, cancelar a cobrança de IPI sobre operações entre empresas interdependentes, aplicando retroativamente o conceito de “praça” previsto na Lei nº 14.395/22.

Nos casos analisados, a Receita Federal exigia IPI com base no Valor Tributável Mínimo (VTM), calculado pela média ponderada dos preços praticados na “praça” do remetente, considerada como a região metropolitana do Rio de Janeiro, na visão do Fisco. O CARF, entretanto, entendeu que a “praça” se restringe ao município do estabelecimento remetente, nos termos da lei de 2022, que implicou alteração de critérios para determinação do VTM e, consequentemente, cancelamento das cobranças.

A decisão diverge de entendimentos anteriores que negavam a retroatividade, pois afirma que a norma tem caráter meramente interpretativo, e não se trata de uma mudança normativa inovadora, com aplicação apenas para casos futuros.

Procuradoria-Geral da Fazenda Nacional (PGFN) e Receita Federal do Brasil (RFB) publicam novos Editais de Transação (Editais nº 52, 53 e 54/2025)

Novos editais de transação na RFB e PGFN, com adesão até novembro de 2025.

Confira abaixo as condições para pagamento em cada um dos Editais:

O prazo para adesão vai de 15/08/2025 a 28/11/2025.

O Baruel Barreto Advogados está à disposição para prestar assessoria jurídica no que se refere ao assunto.

Boletim Tributário

Confira o nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária

Temos o prazer de apresentar nosso Boletim Tributário, informativo quinzenal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária.

Confira abaixo os destaques da quinzena!

NOVIDADES LEGISLATIVAS

MEDIDA PROVISÓRIA Nº 1.309: PLANO BRASIL SOBERANO

A Medida Provisória nº 1.309/2025, publicada em 13/08/2025, instituiu o Plano Brasil Soberano, com medidas e ações para compensar os efeitos negativos aos exportadores de produtos brasileiros, devido a taxação imposta pelos Estados Unidos da América (EUA), que pode chegar a 50% (“Tari.

Dentre as medidas, destaca-se a possibilidade de prorrogação, por mais um ano, dos prazos de suspensão de tributos previstos no regime aduaneiro especial drawback, desde que comprovado a relação comercial com os EUA, com contrato preexistente à data de entrada em vigor da MP nº 1.309/2025, ou nota fiscal de venda do fabricante-intermediário para a empresa industrial-exportadora.

A MP tem aplicação imediata e deve ser aprovada pelo Congresso Nacional no razo de 120 dias para que seja convertida em lei.

SP PROATIVO: REAÇÃO DO ESTADO DE SÃO PAULO AO TARIFAÇO

Reação do Estado de São Paulo ao “tarifaço” anunciado pelo Governo dos Estados Unidos: ampliação da liquidez de créditos acumulados de ICMS via abertura da 12ª rodada do ProAtivo (Resolução SFP 22/25 e Portaria SRE 43/25)

Como medida de reação ao “tarifaço” estadunidense, o Governo do Estado de São Paulo, após anunciar medidas para auxiliar as empresas exportadoras, publicou as Portaria SRE n° 43 e a Resolução SFP-22, em 01/08/2025, as quais disciplinam a liberação de créditos acumulados de ICMS, por meio do ProAtivo. As empresas que exportaram produtos aos Estados Unidos no período de 2021 a 2024 poderão solicitar o crédito acumulado de ICMS no valor de até R$ 120 milhões, desde que as exportações tenham superado o valor de R$ 20 milhões. Para as demais empresas, o limite será de R$ 30 milhões. Os valores solicitados poderão ser transferidos em parcelas mensais, sendo necessário que observem as disposições da Portaria e Resolução, como o mínimo de R$ 10 mil de saldo de crédito de ICMS, ausência de débitos impedientes nos termos do artigo 82 do Regulamento do ICMS e regularidade na entrega das obrigações acessórias. O pedido de adesão ao Programa deverá ser formalizado no período de 12/08/2025 a 02/09/2025.

IRPF: REAJUSTE DA TABELA PROGRESSIVA DE INCIDÊNCIA

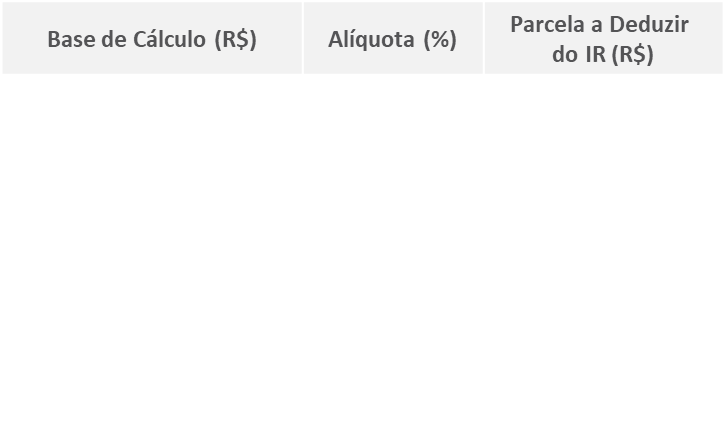

Em 11/08/2025, foi publicada a Lei nº 15.191/2025, que reajusta a tabela do Imposto de Renda de Pessoas Físicas (IRPF) e eleva a faixa de isenção para R$ 2.428,80 (dois salários-mínimos). A norma incorpora a Medida Provisória nº 1.294/2025 e vale para rendimentos a partir de 05/2025.

Confira abaixo a nova tabela do IRPF:

TRIBUNAIS SUPERIORES

SUPREMO TRIBUNAL FEDERAL DECLARA CIDE-REMESSAS CONSTITUCIONAL E MANTÉM SEU ÂMBITO ALARGADO DE INCIDÊNCIA

No julgamento do Tema 941 (RE 928.943), encerrado em 13/08/2025, o STF confirmou que a CIDE-Remessas incide sobre remessas ao exterior para pagamento de serviços técnicos, de assistência administrativa, royalties e direitos autorais, mesmo sem transferência de tecnologia efetiva.

Os Ministros acompanharam a divergência inaugurada pelo Ministro Flávio Dino e fixaram a seguinte tese de repercussão geral:

“I – É constitucional a contribuição de intervenção no domínio econômico (CIDE) destinada a financiar o Programa de Estímulo à Interação Universidade-Empresa para o Apoio à Inovação, instituída e disciplinada pela Lei nº 10.168/2000, com as alterações empreendidas pelas Leis nºs 10.332/2001 e 11.452/2007;

II – A arrecadação da CIDE, instituída pela Lei nº 10.168/2000, com as alterações empreendidas pelas Leis nºs 10.332/2001 e 11.452/2007, deve ser integralmente aplicada na área de atuação Ciência e Tecnologia, nos termos da lei.”

A solução encontrada pelo colegiado para contornar a falta de referibilidade entre a incidência do tributo e sua finalidade foi reafirmar a obrigatoriedade de destinação dos recursos captados pela CIDE para o Fundo Nacional de Desenvolvimento Científico e Tecnológico. Ou seja, o colegiado reconheceu que a referibilidade é definida pela destinação dos recursos, e não pela base de incidência.

STF – AS DISPOSIÇÕES DA LEI COMPLEMENTAR Nº 190/2022, SOBRE O DIFAL DE ICMS, DEVEM OBSERVAR APENAS ANTERIORIDADE NONAGESIMAL

Em sessão virtual iniciada em 01/08/2025, o Plenário do Supremo Tribunal Federal (STF) retomou o julgamento do RE nº 1.426.271 (Tema nº 1.266) e formou maioria para aplicação apenas da anterioridade nonagesimal às disposições da Lei Complementar (LC) nº 190/2022, autorizando a cobrança do diferencial de alíquota (Difal) do ICMS em operações interestaduais destinadas a consumidor final não contribuinte do imposto a partir de 04/04/2022.

O contribuinte defendia que a LC acabou por majorar a carga tributária nas referidas operações, de modo que deveria observar também a anterioridade anual. Não obstante, após pedido de vista do Ministro Luís Roberto Barroso, o Ministro Gilmar Mendes antecipou seu voto para acompanhar o relator Alexandre de Moraes no mérito, formando a maioria desfavorável ao contribuinte. Assim, o placar atual é 6 a 1 a favor da aplicação apenas da anterioridade nonagesimal.

STF JULGARÁ RESPONSABILIDADE DE MARKETPLACES E INTERMEDIADORES NO PAGAMENTO DE ICMS EM VENDAS ONLINE.

O Supremo Tribunal Federal (STF) reconheceu a repercussão geral e julgará se plataformas de marketplace e empresas que intermedeiam pagamentos podem ser responsabilizadas pelo recolhimento do Imposto sobre Circulação de Mercadorias (ICMS) em vendas online realizadas por terceiros. A controvérsia gira em torno de casos em que o vendedor não emite nota fiscal ou descumpre obrigações legais. Os ministros seguiram o voto do relator, ministro Luiz Fux, que destacou a relevância econômica, social e jurídica do tema como fundamentos para reconhecer a sua repercussão geral. A decisão impactará diretamente o comércio eletrônico e poderá definir os limites da atuação legislativa de cada Estado na edição de leis para atribuição de responsabilidade tributária, com base na Constituição Federal e no Código Tributário Nacional.

JURISPRUDÊNCIA DO CARF

CARF INICIA JULGAMENTO DE “PEJOTIZAÇÃO” ENVOLVENDO MILTON NEVES

A 1ª Turma Ordinária da 3ª Câmara da 2ª Seção do Conselho Administrativo de Recursos Fiscais (CARF) iniciou, em 13/08/2025, o julgamento de autuação para cobrança de verbas previdenciárias em razão da contratação do apresentador Milton Neves, via pessoa jurídica, pela Band. No voto, a Conselheira Relatora entendeu pela existência de relação de emprego com a emissora, sob o argumento de que restou caracterizada a subordinação.

Contudo, o presidente da Turma, Conselheiro Diogo Cristian, solicitou vista dos autos para melhor analisar a questão da subordinação, bem como os pontos ressaltados por nossa sócia, Ana Paula Baruel, em sustentação oral pela emissora. Na oportunidade, foi destacado que a empresa do apresentador está constituída há mais de 30 anos, possui outros contratos de prestação de serviços e conta com sólida estrutura organizacional.

CSRF: JCP EXTEMPORÂNEO NÃO PODE SER DEDUZIDO DO IRPJ E DA CSLL EM PERÍODO POSTERIOR À SUA APURAÇÃO

Em 12/08/2025, a 1ª Turma da Câmara Superior do Conselho Administrativo de Recursos Fiscais (CARF) definiu que não pode haver a dedução extemporânea de Juros Sobre Capital Próprio (JCP) da base de cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Em suma, entendeu-se que, em razão do regime de competência, a dedução de despesa pelo pagamento de JCP aos sócios deve ser realizada no mesmo exercício do patrimônio líquido utilizado na sua formação. Ainda, de acordo com a conselheira Edeli Bessa, o pagamento deve ocorrer de forma concomitante à proposta de destinação do lucro, visto que, após isso, esse não pode mais ser destinado para fins de JCP.

A decisão foi proferida nos autos do processo nº 11516.722940/2014-73.

Boletim Tributário - Julho de 2025

Confira a edição de julho de 2025 do nosso Boletim Tributário, informativo mensal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária

Temos o prazer de apresentar a edição de julho de 2025 do nosso Boletim Tributário, informativo mensal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária.

Confira abaixo os destaques do mês!

PL Nº 2.692/2025 – ATUALIZAÇÃO DA TABELA DO IMPOSTO DE RENDA DE PESSOA FÍSICA

Em 26/06/2025, foi encaminhado para o Senado Federal, após aprovação na Câmara dos Deputados, o Projeto de Lei (PL) nº 2.692/2025, que na linha da MP 1.294/2025 visa a ampliar a faixa de isenção do Imposto de Renda de Pessoa Física (IRPF), para abarcar contribuintes que recebam rendimento bruto mensal de até R$ 3.036,00 desde maio do ano-calendário de 2025.

Confira o nosso artigo completo sobre o assunto (clique aqui).

APROVAÇÃO DO PL Nº 1087/2025 COM REINCLUSÃO DO REDUTOR DA TRIBUTAÇÃO MÍNIMA PELO IMPOSTO DE RENDA DE PESSOA FÍSICA (IRPFM)

A Comissão Especial da Câmara dos Deputados aprovou o Projeto de Lei (PL) nº 1087/2025 que, dentre outras medidas, prevê a instituição do imposto sobre a renda das pessoas físicas mínimo (IRPFM) com inclusão de mecanismo de redução para evitar bitributação na distribuição de lucros e dividendos, que passará a ser tributada a partir do ano-calendário de 2026, caso a proposta seja aprovada no Plenário e sancionada pelo Presidente da República nos próximos meses.

Confira o nosso artigo completo sobre o assunto (clique aqui).

PORTARIA MF Nº 1.430/25 DEFINE IPCA PARA CORREÇÃO DE DEPÓSITOS JUDICIAIS FEDERAIS A PARTIR DE 01/01/2026

A Portaria MF nº 1.430/2025, publicada em 04/07/2025 pelo Ministério da Fazenda, regulamentou os depósitos judiciais e administrativos em processos que envolvam a União, estabelecendo a utilização do Índice Nacional de Preços ao Consumidor Amplo (IPCA) para a correção dos depósitos levantados pelos contribuintes. A medida entra em vigor a partir de 01/01/2026.

Confira o nosso artigo sobre o assunto (clique aqui).

IN RFB Nº 2.272/2025 DESOBRIGA RETIFICAÇÃO DE ESCRITURAÇÃO PARA RESTITUIÇÃO/COMPENSAÇÃO DE CRÉDITOS PREVIDENCIÁRIOS

Com a publicação da Instrução Normativa (IN) RFB nº 2.272/2025, a Receita Federal do Brasil simplifica o procedimento de compensação de créditos previdenciários reconhecidos por decisão judicial transitada em julgado, dispensando a retificação de declarações acessórias e reduzindo entraves burocráticos para contribuintes.

Para mais detalhes sobre o assunto, confira o nosso artigo completo (clique aqui).

RFB – PORTARIA Nº 555 E EDITAL Nº 05/2025: TRANSAÇÃO DE CRÉDITOS TRIBUTÁRIOS EM CONTENCIOSO ADMINISTRATIVO FEDERAL

Em 07 de julho de 2025, a Receita Federal do Brasil (RFB) publicou a Portaria RFB nº 555/2025 regulamentando a transação de créditos tributários em contencioso administrativo fiscal e o Edital de Transação RFB nº 5/2025 que tornou pública sua proposta de transação por adesão direcionada a tais créditos.

Confira os principais pontos clicando aqui.

IOF – AUDIÊNCIA DE CONCILIAÇÃO NO STF TERMINA SEM ACORDO E STF RESTABELECE PARCIALMENTE A EFICÁCIA DOS DECRETOS SUSTADOS PELO CONGRESSO NACIONAL

A audiência de conciliação destinada à discussão dos decretos relacionados ao Imposto sobre operações Financeiras (IOF), ocorrida em 15/07/2025, encerrou-se sem acordo entre os Poderes Executivos e Legislativo. Em análise conjunta das Ações Diretas de Inconstitucionalidade (ADIs) 7827 e 7839 e da Ação Declaratória de Constitucionalidade (ADC) 96, o Ministro Alexandre de Moraes, em sede de medida cautelar, determinou o restabelecimento da eficácia do Decreto nº 12.499/2025 e manteve a suspensão da incidência do IOF sobre as operações de antecipação de recebíveis.

Confira o nosso artigo sobre o tema (clique aqui).

EXPECTATIVAS PARA OS TRIBUNAIS SUPERIORES NO SEGUNDO SEMESTRE

Para o início do segundo semestre, a pauta tributária dos Tribunais Superiores é desafiadora tanto pelos valores envolvidos quanto pela complexidade dos casos.

Confira o nosso artigo sobre o assunto (clique aqui).

SOLUÇÃO DE CONSULTA DISIT Nº 4.027/2025 - VALORES PAGOS AOS FUNDOS ESTADUAIS DE COMBATE À POBREZA COMPÕEM BASE DE CÁLCULO DO PIS/COFINS

A Solução de Consulta Cosit nº 4.027, publicada em 23/07/2025, fixou entendimento de que o valor referente ao adicional de alíquota do ICMS destinado aos Fundos Estaduais de Combate à Pobreza (FECP) não pode ser excluído das bases de cálculo do PIS e da COFINS. A posição reafirma que o FECP possui natureza jurídica distinta do ICMS e, portanto, deve integrar a base de cálculo dessas contribuições, mesmo diante de decisões judiciais favoráveis aos contribuintes.

Confira o nosso artigo sobre o assunto (clique aqui).

CARF AFASTA COBRANÇA DE IRPJ SOBRE VALORES PAGOS A DIRETORES NÃO SÓCIOS

CARF permite que sejam deduzidos da base de cálculo do IRPJ os pagamentos realizados a diretores não sócios por entender que esses valores constituem remuneração dos administradores.

Confira o nosso artigo sobre o assunto (clique aqui).

ARTIGOS COMPLETOS:

PL Nº 2.692/2025 – ATUALIZAÇÃO DA TABELA DO IMPOSTO DE RENDA DE PESSOA FÍSICA

O Projeto de Lei (PL) nº 2.692/2025, que propõe a alteração da faixa de isenção do Imposto de Renda Pessoa Física (IRPF), foi encaminhado para o Senado Federal, em 26/06/2025, após ser aprovado pela Câmara dos Deputados em regime de tramitação urgente.

Tal PL visa a substituir a Medida Provisória nº 1.294, de 11 de abril de 2025, que perde sua validade em após 11 de agosto de 2025, reproduzindo sua redação.

A intenção é que, se a proposta for aprovada pelo Senado Federal e sancionada pelo Presidente da República, ocorra a ampliação da faixa de isenção do IRPF para abarcar contribuintes com rendimentos brutos mensais de até R$ 3.036,00, desde o mês de maio do ano-calendário de 2025.

Os rendimentos brutos mensais apontados no PL levam em consideração a aplicação do desconto simplificado de 20% sobre o total dos rendimentos, de modo a aplicar a seguinte tabela:

Embora os contribuintes que recebem até dois salários-mínimos já sejam isentos, a intenção do PL nº 2.692/2025 é adequar a tabela do IRPF ao novo mínimo de R$ 1.518,00 estabelecido com a publicação da Lei Orçamentária Anual (LOA) para 2025.

Paralelamente, o Projeto de Lei (PL) nº 1.087/2025, que propõe alterações ainda mais relevantes na legislação do IRPF, foi aprovado na Comissão Especial da Câmara dos Deputados e seguirá para o Plenário, conforme será abordado em artigo específico neste Boletim Tributário.

APROVAÇÃO DO PL Nº 1087/2025 COM REINCLUSÃO DO REDUTOR DA TRIBUTAÇÃO MÍNIMA PELO IMPOSTO DE RENDA DE PESSOA FÍSICA (IRPFM)

Em 16/07/2025, a Comissão Especial da Câmara dos Deputados aprovou o Projeto de Lei nº 1087/2025, que propõe alterações relevantes na legislação do Imposto sobre a Renda da Pessoa Física (IRPF), conforme noticiado por nosso escritório no Boletim Tributário de Março de 2025 - clique aqui para conferir.

Em síntese, a proposta apresentada pelo Governo Federal em março sugeria (i) a ampliação da faixa de isenção do imposto para contribuintes com rendimentos mensais de até R$ 5.000,00 a partir do ano-calendário de 2026; (ii) a isenção parcial do imposto para contribuintes com rendimentos mensais entre R$ 5.000,00 e R$ 7.000,00 mediante descontos que decrescerão linearmente; (iii) a instituição do imposto sobre a renda das pessoas físicas mínimo (IRPFM) sobre rendimentos superiores a R$ 600.000,00 anuais; e (iv) a tributação de lucros e dividendos distribuídos no Brasil e no exterior nas hipóteses específicas previstas no PL.

O relatório do PL nº 1087/2025, apresentado pelo deputado Arthur Lira em 10/07/2025, fez alterações na proposta original, como a ampliação da faixa parcial de isenção do IR de R$ 7.000,00 para R$ 7.350,00 ao mês, o que foi mantido no texto aprovado.

Por outro lado, a hipótese de redução do IRPFM aplicada quando a soma entre a alíquota efetiva da pessoa jurídica e da pessoa física ultrapassa a carga teórica de 34% (ou 40% ou 45%, conforme o setor) havia sido excluída do relatório inicial do deputado e foi reincluída na proposta aprovada.

O redutor mínimo do IRPFM é, em tese, benéfico aos contribuintes, pois evita a bitributação dos dividendos recebidos pela pessoa física que anteriormente foram tributados como lucro na pessoa jurídica. No entanto, deve-se apontar que o redutor só é aplicável quando se atinge a alíquota efetiva de 34%, ou seja, empresas tributadas pelo Lucro Presumido ou Simples Nacional jamais serão enquadradas nessa hipótese, uma vez que não é possível se atingir referido teto de alíquota nesses regimes específicos.

Além disso, a redação do projeto aprovado pela Comissão Especial prevê que o valor do estoque de lucros e dividendos, cuja distribuição tenha sido aprovada até 31/12/2025, não ficará sujeito à retenção na fonte no momento efetivo da distribuição e nem à nova tributação mínima no ajuste anual.

Como regra, todo pagamento, creditamento ou entrega de rendimentos, em montante superior a R$ 50.000,00, entre pessoa jurídica e pessoa física residente no Brasil, ficará sujeito à retenção do imposto de 10%, pela fonte pagadora, o que servirá de antecipação do IRPFM, apurado por ocasião da declaração de ajuste anual.

O projeto provado também mantém as alterações na Lei nº 9.249/1995 para tributação de lucros e dividendos pagos, creditados, entregues, empregados ou remetidos ao exterior.

Por fim, o projeto reitera que serão concedidos, por opção do beneficiário residente ou domiciliado no exterior, créditos decorrentes dos dividendos pagos no Brasil.

O PL nº 1087/2025 foi encaminhado para análise do Plenário da Câmara dos Deputados, com votação prevista para agosto.

PORTARIA MF Nº 1.430/25 DEFINE IPCA PARA CORREÇÃO DE DEPÓSITOS JUDICIAIS FEDERAIS A PARTIR DE 01/01/2026

O Ministério da Fazenda regulamentou, por meio da Portaria MF nº 1.430/2025, publicada no Diário Oficial da União (DOU) em 04/07/2025, os depósitos realizados em processos judiciais ou administrativos que envolvam a União, seus fundos, autarquias, fundações ou empresas estatais federais dependentes, em conformidade com o Capítulo VI da Lei nº 14.973/2024.

A nova portaria estabelece a utilização do Índice Nacional de Preços ao Consumidor Amplo (IPCA) para a atualização dos depósitos, quando do levantamento dos valores em favor dos contribuintes. A alteração decorre revogação da Lei nº 9.703/98, que previa a atualização dos valores pela taxa Selic. Em contrapartida, os valores destinados a órgão, ente ou fundo da Administração Pública integrante do Sistema Integrado de Administração Financeira do Governo Federal (SIAFI) não sofrerão correção monetária.

Todos os depósitos deverão ser realizados exclusivamente perante a Caixa Econômica Federal (CEF), independentemente da instância, natureza, classe ou rito processual ou tipo de processo, ou ainda da natureza da obrigação, do crédito ou do negócio caucionado. Exclui-se dessa regra os depósitos decorrentes do pagamento de precatórios, requisições de pequeno valor, ou processos que envolvem apenas o Ministério Público, da Defensoria Pública, ou de conselhos de classe e autarquias profissionais.

Os valores depositados serão repassados automaticamente à Conta Única do Tesouro Nacional pela CEF, com o envio dos dados dos depósitos à Receita Federal do Brasil, por meio do uso do Documento para Depósito Judicial ou Extrajudicial (DJE).

A Portaria entra em vigor a partir de 01/01/2026.

IN 2.272/2025 DESOBRIGA RETIFICAÇÃO DE ESCRITURAÇÃO PARA RESTITUIÇÃO/COMPENSAÇÃO DE CRÉDITOS PREVIDENCIÁRIOS

A Instrução Normativa (IN) RFB nº 2.272/2025, publicada pela Receita Federal do Brasil em 21/07/2025, promove relevante desburocratização no processo de restituição e compensação de créditos previdenciários decorrentes de decisões judiciais transitada em julgado. A norma altera o art. 64 da IN 2.055/2021 e dispensa a necessidade de retificação das declarações acessórias, como o Sistema Empresa de Recolhimento FGTS e Informações à Previdência Social (Sefip) e o E-Social, para utilização desses créditos.

Até então, mesmo após o êxito judicial, os contribuintes eram obrigados a retificar documentos fiscais para viabilizar a compensação. A exigência gerava atrasos e custos, levando muitos a retornarem ao Judiciário em busca de solução. Agora, a Receita Federal (RFB) reconhece que, diante da decisão definitiva, basta comprovar a origem e a legitimidade do crédito, sem necessidade de ajustes formais prévios.

Mesmo com a alteração, a Receita Federal mantém o poder de verificar se a compensação foi realizada corretamente, o que garante segurança ao Fisco sem prejudicar os contribuintes.

Sendo assim, ainda que não represente inovação estrutural, a IN 2.272/2025 é um avanço relevante na racionalização do cumprimento de obrigações tributárias, viabilizando ao contribuinte a utilização dos créditos obtidos por meio de decisões judiciais favoráveis transitadas em julgado.

RFB - PORTARIA Nº 555 E EDITAL Nº 05/2025: TRANSAÇÃO DE CRÉDITOS TRIBUTÁRIOS EM CONTENCIOSO ADMINISTRATIVO FEDERAL

Portaria RFB nº 555/2025

Modalidades Previstas:

Transação por adesão (regulada por edital);

Transação individual proposta pela RFB;

Transação individual proposta pelo contribuinte; e

Transação individual simplificada.

Principais Obrigações do Contribuinte:

Autorizar a compensação de valores relativos a restituições, ressarcimentos ou reembolsos reconhecidos pela RFB com prestações vencidas ou vincendas;

Autorizar a utilização de valores relativos a precatórios federais para pagamento de prestações vencidas ou vincendas;

Renunciar a alegações de direito dos processos administrativos ou judiciais sobre créditos incluídos na transação;

Manter regularidade fiscal com a RFB e com a Procuradoria-Geral da Fazenda Nacional (PGFN).

Principais Concessões:

Descontos: até 65% sobre débitos classificados como irrecuperáveis ou de difícil recuperação. Nos casos em que a transação envolver pessoas físicas, microempresas, empresas de pequeno porte, santas casas de misericórdia, sociedades cooperativas ou instituições de ensino o desconto máximo será de 70%.;

Parcelamento: até 120 meses ou de até 145 meses as pessoas físicas ou jurídicas indicadas acima;

Possibilidade de utilização de créditos de decisão judicial transitada em julgado;

Possibilidade de uso de prejuízo fiscal e base de cálculo negativa (até 70% do saldo após descontos); e

Adesão parcial aos créditos em discussão.

EDITAL RFB nº 5/2025

Débitos Passíveis de Transação por Adesão:

Créditos tributários em contencioso administrativo sob gestão da RFB, cujo valor por contencioso seja de até R$ 50 milhões;

Processos administrativos pendentes de análise de impugnações, manifestações de inconformidade ou recursos com efeito suspensivo da exigibilidade do crédito tributário.

Condições para Adesão:

Desistência das impugnações ou recursos administrativos e judiciais relacionados aos débitos incluídos na transação, com renúncia às alegações de direito;

Adesão obrigatória ao Domicílio Tributário Eletrônico (DTE); e

Pagamento da primeira prestação até o último dia útil do mês de adesão.

Prazo e Procedimentos para Adesão:

Período de adesão: 07/07/2025 a 31/10/2025;

Solicitação via e-CAC, com preenchimento de requerimento específico, com a apresentação da seguinte documentação:

Comprovante da Capacidade de Pagamento (CAPAG);

Certificação contábil sobre existência e regularidade de Prejuízo Fiscal (PF) e Base de Cálculo Negativa (BCN), quando aplicável;

Reconhecimento expresso de integração em grupo econômico, se for o caso.

Modalidades de Pagamento

Débitos Irrecuperáveis ou de Difícil Recuperação

Desconto de até 65% sobre o valor total dos créditos incluídos em transação. Nos casos em que a transação envolver pessoas físicas, microempresas, empresas de pequeno porte, santas casas de misericórdia, sociedades cooperativas ou instituições de ensino o desconto máximo será de 70%.

Opção 1:

Entrada de 5% do valor consolidado (sem desconto), em até 5 parcelas; e

Saldo devedor, com desconto, em até 115 parcelas.

Opção 2:

Entrada de 10% do valor consolidado (sem desconto), em até 5 parcelas;

Utilização de PF e BCN para quitar até 30% após a entrada e os descontos; e

O saldo devedor, com redução, em até 115 parcelas.

Débitos com Alta ou Média Recuperação

Não há aplicação de desconto.

Entrada de 10%, em até 10 parcelas;

Saldo restante em até 74 parcelas.

Em todos os casos, quando se tratar de contribuições sociais, o parcelamento será limitado a 60 meses, independentemente da modalidade.

IOF – AUDIÊNCIA DE CONCILIAÇÃO NO STF TERMINA SEM ACORDO E STF RESTABELECE PARCIALMENTE A EFICÁCIA DOS DECRETOS SUSTADOS PELO CONGRESSO NACIONAL

A audiência de conciliação destinada à discussão dos decretos que tratam do Imposto sobre operações Financeiras (IOF), realizada no Supremo Tribunal Federal (STF) em 15/07/2025, encerrou-se sem acordo entre os Poderes Executivo e Legislativo, que decidiram aguardar a decisão judicial nas Ações Diretas de Inconstitucionalidade (ADIs) 7827 e 7839 e da Ação Declaratória de Constitucionalidade (ADC) 96.

Após a audiência, em análise conjunta das referidas ações, o Ministro Alexandre de Moraes, em sede de medida cautelar, determinou o restabelecimento da eficácia do Decreto nº 12.499/2025 com efeitos à sua edição, datada em 11/06/2025. De acordo com o Ministro, não restou comprovado qualquer desvio de finalidade na alteração das alíquotas do IOF, promovida pelo presidente da república, considerando que o referido Decreto observa os limites legais previstos na Lei nº 8.894/1994.

No que se refere às operações de antecipações de pagamentos a fornecedores (“forfait” ou “risco sacado”), foi mantida a suspensão do art. 7º, §§ 15, 23 e 24, afastando-se a incidência do IOF sobre tais operações. Neste caso, prevaleceu o entendimento de que a ampliação da hipótese de incidência, por meio da inclusão de novas operações no fato gerador do IOF, é inconstitucional.

A matéria ainda não foi definitivamente julgada e permanece pendente de apreciação pelo plenário do STF. Seguiremos acompanhando o caso e estamos à disposição para prestar assessoria jurídica sobre o assunto.

EXPECTATIVAS PARA OS TRIBUNAIS SUPERIORES NO SEGUNDO SEMESTRE

Somente no STF, CIDE-Royalties, “pejotização”, limites da multa isolada por descumprimento de obrigação acessória, contribuição previdenciária sobre o terço de férias e incidência de PIS, Cofins e CSLL sobre produtos de cooperativas envolvem o montante de R$ 177,7 bi.

O STJ também não fica para trás: inscrição no CADIN após oferta de seguro-garantia, contribuição previdenciária patronal sobre contratos de jovem aprendiz e, ainda que não pautada para julgamento, a legalidade no pagamento de juros sobre capital próprio retroativos.

DESTAQUES NO STF

CIDE-ROYALTIES – Tema 914

A Contribuição de Intervenção no Domínio Econômico sobre remessas ao exterior é um dos principais casos da volta do recesso Judiciário.

Relatado no STF pelo Min. Luiz Fux, o caso teve o julgamento iniciado em 30/05/2025, com seu voto pela constitucionalidade parcial da contribuição, que, a seu ver, não deve incidir sobre remessas de valores a título diverso da remuneração pela exploração de tecnologia estrangeira.

Já o Min. Flávio Dino proferiu voto no sentido de que a contribuição deve incidir sem a ressalva proposta pelo Relator, abrangendo todas as remessas de valores indicadas pela Lei.

Embora não tenham sido proferidos outros votos durante os debates havidos até o momento, o Ministro Cristiano Zanin pareceu inclinado a acompanhar a tese da divergência, enquanto os Ministros Edson Fachin e Luís Roberto Barroso, por sua vez, pareceram inclinados a acompanhar o Relator.

O tema está incluído na pauta no dia 06/08/2025. Considerando que os julgamentos de 01º/08/2025 foram transferidos para o dia 06, é possível que a discussão sobre a CIDE-Remessas seja novamente postergada.

Multa isolada acima de 20% - Tema 487

A controvérsia sobre o caráter confiscatório da multa isolada superior a 20% por descumprimento de obrigação acessória será julgada no plenário físico após pedido de destaque do Min. Cristiano Zanin. Quando interrompido o julgamento virtual, a votação estava 2 a 1 a favor do contribuinte.

Trata-se de um dos casos que, embora previsto para julgamento em 01º/08/2025, deverá ser julgado em 06/08/2025.

Difal de ICMS em operações interestaduais – Tema 1266

A retomada do julgamento do RE nº 1.426.271 está prevista para ocorrer na pauta virtual de 01º/08/2025 a 08/08/2025, com a definição sobre a aplicação da anterioridade anual ou nonagesimal para as disposições da Lei Complementar nº 190/2022, quanto à regulamentação da cobrança do diferencial de alíquota (Difal) do ICMS em operações interestaduais destinadas a consumidor final não contribuinte.

O placar atual conta com três votos, todos desfavoráveis ao contribuinte, proferidos pelos Ministros Alexandre de Moraes (relator), Nunes Marques (voto-vista) e Flávio Dino, com pequenas variações de um para outro.

Distribuição de lucros por empresas devedoras – ADI 5161

Com importante repercussão na organização empresarial, a ADI 5161 foi incluída na pauta do plenário virtual do período de 01º/08/2025 a 08/08/2025 e teve seu julgamento suspenso pelo pedido de vista do Ministro Flávio Dino.

No caso, o Supremo Tribunal Federal analisa a constitucionalidade de dispositivo inscrito na Lei Orgânica da Seguridade Social que proíbe a distribuição de lucros, dividendos e bonificações a sócios e acionistas quando a empresa estiver em débito perante a Fazenda Pública.

PIS/COFINS e CSLL sobre atos cooperativos e incidência de COFINS para cooperativas – Temas 536 e 516 – 22 a 29/08/2025

Outro caso de forte impacto orçamentário: a União estima que o Tema 536 pode implicar impacto de R$ 9,1 bi em cinco anos.

Ainda não iniciado, o julgamento - atualmen e previsto para ocorrer entre os dias 22 a 29/08/2025 -, deverá analisar o argumento dos contribuintes de que os valores na venda de produtos e serviços por cooperativa não representam faturamento ou receita da cooperativa, mas remuneração do trabalho.

DESTAQUES NO STJ

Inscrição no CADIN após apresentação de seguro garantia – Tema 1263

Está previsto para a primeira metade de agosto, no dia 13, o julgamento, pela Primeira Seção do STJ, sobre o efeito da apresentação de seguro-garantia para impedir o protesto e a inscrição do débito tributário no Cadastro Informativo de Créditos não quitados do Setor Público Federal (CADIN).

Trata-se de tema com impacto relevante para a gestão da atividade empresarial em paralelo à gestão dos passivos existentes.

Contribuição previdenciária patronal sobre a bolsa de jovem aprendiz – Tema 1342

Caso de grande importância para empresas que empregam em larga escala, o Tema 1342, cujo julgamento deve ocorrer em 13/08/2025, decidirá se a remuneração do contrato de aprendizagem faz parte da base de cálculo da Contribuição Previdenciária Patronal, inclusive considerando o adicional de Contribuição do Grau de Incidência de Incapacidade Laborativa decorrente dos Riscos Ambientais do Trabalho (GIIL-RAT).

Em decorrência do disposto no art. 429 da Consolidação das Leis do Trabalho, estabelecimentos de qualquer natureza são obrigados a empregar (e matricular nos cursos dos Serviços Nacionais de Aprendizagem) um número de aprendizes equivalentes a cinco por cento, no mínimo, e quinze por cento, no máximo, dos trabalhadores existentes em cada estabelecimento, cujas funções demandem formação profissional.

Logo, a tese a ser veiculada no Tema 1342 pode impactar significativamente a onerosidade das folhas de pagamento de empresas do setor varejista, industrial, teleatendimento, dentre outros.

Legalidade no pagamento retroativo de Juros sobre Capital Próprio (JCP) – Tema 1319

É grande a expectativa quanto à inclusão em pauta do Tema 1319, recentemente afetado para julgamento na sistemática dos repetitivos (em 10/03/2025) e que já conta com parecer favorável ao contribuinte, apresentado pelo Ministério Público Federal em 27/05/2025, no qual opinou pela fixação de tese no sentido de que “a distribuição de juros sobre capital próprio pode ser feita em exercício posterior ao da apuração do lucro, com a dedução da respectiva despesa na apuração do IRPJ/CSLL”.

SOLUÇÃO DE CONSULTA DISIT Nº 4.027/2025 - VALORES PAGOS AOS FUNDOS ESTADUAIS DE COMBATE À POBREZA COMPÕEM BASE DE CÁLCULO DO PIS/COFINS

A Solução de Consulta DISIT nº 4.027, publicada em 23/07/2025, e vinculada à Solução de Consulta COSIT nº 61, de 03/2024, reafirmou o entendimento da Receita Federal sobre a tributação incidente sobre o adicional de alíquota do ICMS direcionado aos Fundos Estaduais de Combate à Pobreza (FECP). Conforme a manifestação da RFB, esse adicional não se confunde com o ICMS tradicional e, portanto, não se beneficia da exclusão da base de cálculo do PIS e da COFINS determinada pelo STF no julgamento do Tema 69 (RE 574.706/PR).

O entendimento da Receita baseia-se no fato de que o FECP possui efeito cumulativo, vinculação específica e não está sujeito à repartição de receitas prevista no art. 158, IV, “a”, da Constituição Federal, características que afastam a equiparação com o ICMS comum.

Apesar dos argumentos apresentados pela consulente, com base em precedentes do STF, inclusive na ADI 5.635, e decisões judiciais de primeira instância que reconhecem natureza semelhante entre o ICMS e o FECP, a Receita manteve posicionamento firme: o adicional ao ICMS destinado ao FECP não pode ser tratado como simples extensão do tributo estadual, devendo integrar o cálculo das contribuições federais.

Na prática, o posicionamento da Receita Federal traz impactos significativos para empresas que recolhem PIS e COFINS sob regime não cumulativo e que esperavam reduzir a carga tributária com base na jurisprudência do STF aplicada ao ICMS. Diante disso, contribuintes que desejarem afastar a incidência sobre o FECP deverão buscar decisão judicial específica, considerando os limites da atuação administrativa.

CARF AFASTA COBRANÇA DE IRPJ SOBRE VALORES PAGOS A DIRETORES NÃO SÓCIOS

A 1ª Turma Extraordinária da 1ª Seção do Conselho Administrativo de Recursos Fiscais (CARF) decidiu, por maioria de votos, que valores pagos a diretor não sócio sejam deduzidos da base de cálculo do IRPJ, por se tratar de verba remuneratória nos termos do art. 357 do Regulamento do Imposto de Renda de 1999 (RIR/1999), vigente à época dos fatos.

No caso concreto, o Fisco alegou que os pagamentos – efetuados em montantes iguais em dois períodos do ano – configuravam mera liberalidade da empresa, por não haver contraprestação específica, motivo pelo qual não seria permitida a dedução desses valores.

Contudo, o CARF rejeitou a tese do Fisco ao reconhecer que os valores tinham natureza remuneratória, prevista em contrato, sendo fixos e pagos de forma regular. Com isso, concluiu que se tratava de remuneração ordinária, e não de gratificação, razão pela qual afastou a incidência de IRPJ sobre esses valores.

Receita fixa prazo para entrega da DITR e passa a dispensar informação sobre o ADA

Período de apresentação da DITR 2025 começa às 8h do dia 11 de agosto de 2025 e encerra às 23h59min59s, horário de Brasília, do dia 30 de setembro de 2025; entre as novidades, está a dispensa de informação sobre o Ato Declaratório Ambiental (ADA), ao Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis (IBAMA), para fins de exclusão das áreas não tributáveis da área total do imóvel rural.

A Instrução Normativa nº 2.273/2025, publicada em 21/07/2025, dispõe sobre as normas e procedimentos para a apresentação da Declaração do Imposto sobre a Propriedade Territorial Rural (DITR), referente ao exercício de 2025, prevendo que deverá ser entregue no período de 11/08/2025 a 30/09/2025, exclusivamente de forma eletrônica, por meio do Programa Gerador da Declaração do ITR relativo ao exercício de 2025 - Programa ITR 2025.

A entrega da declaração, relativa a cada imóvel rural, é obrigatória para a pessoa física ou pessoa jurídica – exceto aquelas imunes ou isentas – que, na data efetiva da apresentação da DITR, sejam proprietárias, titulares do domínio ou possuidoras do imóvel titular, ou ainda condôminos ou compossuidores. Também estão obrigadas à entrega da DITR as pessoas físicas ou jurídicas que, entre 01/01/2025 e a data da efetiva entrega da declaração, tenham perdido a posse do imóvel rural ou direito de propriedade, bem como inventariantes, cônjuges ou herdeiros em caso de espólio.

O valor do Imposto Territorial Rural (ITR) apurado poderá ser pago em até quatro parcelas iguais, mensais e consecutivas, sendo que a primeira parcela deverá ser paga até 30/09/2025. A entrega em atraso da DITR sujeita o contribuinte à multa de 1% ao mês-calendário, ou fração de atraso, calculada sobre o valor total do ITR devido.

A nova instrução normativa revogou o art. 6º da IN 2.206/2024, que exigia a apresentação do Ato Declaratório Ambiental (ADA) ao Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis (IBAMA), para fins de exclusão das áreas não tributáveis da área total do imóvel rural. Portanto, houve a dispensa da informação sobre o ADA na DITR 2025.

Contribuintes cujo imóvel esteja inscrito no Cadastro Ambiental Rural (CAR) devem informar o número do recibo de inscrição. Aqueles que se enquadram em hipóteses de imunidade ou isenção estão dispensados dessa informação.

A Instrução Normativa nº 2.273/2025 entrará em vigor em 01/08/2025.

Nossa equipe fica à disposição para auxiliar nas providências relativas à entrega da DITR 2025.

Boletim Tributário - Junho de 2025

Confira a edição de junho de 2025 do nosso Boletim Tributário, informativo mensal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária

Temos o prazer de apresentar a edição de junho de 2025 do nosso Boletim Tributário, informativo mensal que divulga as principais novidades legislativas e jurisprudenciais em matéria tributária.

Confira abaixo os destaques do mês!

IMPOSTO DE RENDA - MEDIDA PROVISÓRIA Nº 1.303/2025

A Medida Provisória (MP) nº 1.303/2025 propõe significativas alterações na tributação das aplicações financeiras, como a majoração da alíquota do IRRF para 17,5% em diversos casos. As mudanças abrangem renda fixa, variável, ativos virtuais e investimentos no exterior, além de ajustar a tributação sobre JCP (20%) e CSLL para setores financeiros (até 20%). Para ser convertida em lei e entrar em vigor em 2026, a MP deve ser aprovada pelo Congresso Nacional em até 120 dias.

Confira o nosso artigo completo sobre o assunto (clique aqui).

PGFN – PROGRAMA AGORA TEM ESPECIALISTAS PORTARIA CONJUNTA Nº 11/2025

A Portaria Conjunta PGFN/RFB nº 11, publicada em 24/06/2025, instituiu o Programa Agora Tem Especialistas - Fazenda, voltado a pessoas jurídicas participantes do Programa Agora Tem Especialistas, do Ministério da Saúde. O novo programa permite a negociação de créditos tributários e não tributários, inscritos ou não em dívida ativa, administrados pela Receita Federal do Brasil ou pela Procuradoria-Geral da Fazenda Nacional (PGFN), com condições especiais de parcelamento e transação, incluindo descontos e prazos diferenciados, além da possibilidade de utilização de créditos financeiros a partir de 2026.

Confira o nosso artigo sobre o assunto (clique aqui).

STF – MEDIDA LIMINAR AFASTA MAJORAÇÃO DO IOF

O Ministro Alexandre de Moraes proferiu decisão liminar revogando tanto o Decreto Legislativo nº 176/2025, que revogava os Decretos nº 12.466, nº 12.467 e 12.499, os quais majoraram as alíquotas do IOF, quanto os Decretos editados pelo Poder Executivo e revogados pelo Decreto Legislativo nº 176/2025. Na prática, permanecem as regras vigentes antes das alterações introduzidas pelos Decretos nº 12.466, nº 12.467 e 12.499.

Para mais detalhes sobre o assunto, confira o nosso artigo completo (clique aqui).

STF – EXCLUSÃO DO PIS/COFINS DA BASE DE CÁLCULO DA CONTRIBUIÇÃO PREVIDENCIÁRIA SOBRE A RECEITA BRUTA (TEMA 1186/RG)

O STF finalizou o julgamento virtual do Tema de Repercussão Geral nº 1.186 e reconheceu a constitucionalidade da inclusão da contribuição ao PIS e da COFINS na base de cálculo Previdenciária sobre a Receita Bruta (CPRB).

Confira o nosso artigo sobre o tema (clique aqui).

STF – IRPJ E CSLL SOBRE LUCROS AUFERIDOS POR EMPRESAS ESTRANGEIRAS CONTROLADAS POR EMPRESAS NACIONAIS (RE Nº 870214)

O pedido de vista do Ministro Luiz Fux suspendeu o julgamento do caso da Vale (RE nº 870.214), no qual a Segunda Turma, do STF, já formou maioria (3 X 1) em favor da incidência do IRPJ e da CSLL sobre os lucros das empresas controladas ou coligadas no exterior no momento em que apurados, independentemente de efetiva distribuição à matriz situada no Brasil.

Confira o nosso artigo sobre o tema (clique aqui).

STF – CONSTITUCIONALIDADE DA LIMITAÇÃO DO DIREITO DE COMPENSAÇÃO DE PREJUÍZOS FISCAIS DO IRPJ E DA BASE DE CÁLCULO NEGATIVA DA CSLL NA HIPÓTESE DE EXTINÇÃO DA PESSOA JURÍDICA (TEMA Nº 1401/RG)

O Supremo Tribunal Federal (STF) reconheceu, por unanimidade, a existência de repercussão geral no Recurso Extraordinário (RE) nº 1.425.640, no qual será analisada a “constitucionalidade da limitação do direito de compensação de prejuízos fiscais do IRPJ e da base de cálculo negativa da CSLL na hipótese de extinção da pessoa jurídica” (Tema 1.401).

O Ministro André Mendonça, relator, consignou que não será rediscutido o Tema nº 117, que tratava da hipótese de continuidade da empresa, mas, sim, se essa restrição legal viola as garantias constitucionais da isonomia tributária, da propriedade privada, da vedação ao confisco e do princípio da proporcionalidade, ao criar distinção injustificada entre contribuintes em atividade e em processo de extinção.

STJ – NÃO INCIDE PIS/COFINS SOBRE AS RECEITAS DA PRESTAÇÃO DE SERVIÇO E VENDA DE MERCADORIAS NACIONAIS E NACIONALIZADAS, PARA PESSOAS FÍSICAS E JURÍDICAS, NO ÂMBITO DA ZONA FRANCA DE MANAUS

O Superior Tribunal de Justiça (STJ) fixou, por unanimidade, a tese de grande impacto tributário ao reconhecer que não incide PIS/COFINS sobre receitas decorrentes da venda de mercadorias nacionais e nacionalizadas, bem como da prestação de serviços a pessoas físicas ou jurídicas localizadas na Zona Franca de Manaus (ZFM), reforçando a interpretação extensiva dos incentivos fiscais da região à luz da Constituição Federal e garantindo maior segurança jurídica aos contribuintes da Amazônia.

Confira o nosso artigo sobre o assunto (clique aqui).

STJ – É LEGAL A EXIGÊNCIA DE INSCRIÇÃO PRÉVIA NO CADASTUR PARA APROVEITAMENTO DA DESONERAÇÃO DO PERSE (TEMA 1283/RR)

A 1ª Seção do STJ definiu que as reduções de alíquotas previstas no âmbito do Perse destinam-se apenas a empresas de turismo com inscrição regular no Cadastur prévia à instituição do programa, bem como entendeu que o benefício não pode ser usufruído por contribuintes optantes pelo Simples Nacional.

Confira o nosso artigo sobre o assunto (clique aqui).

STJ – APURAÇÃO DE CRÉDITO DE PIS/COFINS SOBRE O ICMS INCIDENTE NAS AQUISIÇÕES – CONVERTIDO NO TEMA 1.364/RR